ปัญหาโควิด-19 ได้ส่งผลกระทบต่อภาคธุรกิจเป็นอย่างมาก โดยเฉพาะอย่างยิ่ง ธุรกิจขนาดกลางและย่อมที่จะพบกับสถานการณ์การลดลงของยอดขาย รายได้ และกำไร ทำให้เกิดปัญหาการขาดสภาพคล่องทางธุรกิจ โดยในปี 2020 ภาครัฐได้ออก พ.ร.ก. ซอฟต์โลน 500,000 ล้านบาท เพื่อช่วยเหลือเยียวยาผู้ประกอบการให้ได้มีสินเชื่อดอกเบี้ยต่ำ อย่างไรก็ดี สถานการณ์ข้อมูล ณ วันที่ 15 มีนาคม 2564 พบว่า พ.ร.ก. ดังกล่าวได้มีการปล่อยกู้ไปเพียง 133,000 ล้านบาท และสามารถช่วยเหลือผู้ประกอบการได้เพียง 76,700 ราย (เฉลี่ยรายละ 1.73 ล้านบาท) เท่านั้น

คณะรัฐมนตรีจึงเห็นชอบ ร่างพระราชกำหนดการให้ความช่วยเหลือฟื้นฟูผู้ประกอบการธุรกิจที่ได้รับผลกระทบจากการระบาดของโรคติดเชื้อไวรัสโคโรนา 2019 พ.ศ. … โดยมีสาระสำคัญ คือ

- กรอบวงเงิน 350,000 ล้านบาท แยกเป็น สินเชื้อฟื้นฟู 250,000 ล้านบาท และ โครงการพักทรัพย์พักหนี้ (หรือ Warehousing) 100,000 ล้านบาท โดยอาศัยเงินสินเชื่อที่คงเหลือจาก พ.ร.ก. 500,000 ล้านบาท เดิม

- ขยายเพดานวงเงินสูงสุดของยอดสินเชื่อคงค้างเดิมจากร้อยละ 20 เป็นร้อยละ 30 และกำหนดเพดานเงินกู้ 150 ล้านบาทสำหรับลูกค้ารายเดิม และ 20 ล้านบาทสำหรับลูกค้ารายใหม่

- อัตราดอกเบี้ยเดิมกำหนดที่ร้อยละ 2 ต่อปี เปลี่ยนมาเป็น อัตราดอกเบี้ยเฉลี่ยไม่เกินร้อยละ 5 ต่อปี โดยเก็บ 2 ปีแรกที่ร้อยละ 2 ต่อปี

- ขยายระยะเวลาโครงการ จาก 2 ปี เป็น 5-10 ปี โดยสินเชื่อฟื้นฟูจะกำหนดระยะเวลาที่ 5 ปี ในขณะที่การค้ำประกันจาก บสย. จะสามารถดำเนินการได้ถึง 10 ปี

- กลไกการค้ำประกันของ บสย. จะได้รับการสนับสนุนทั้งในรูปของค่าธรรมเนียมร้อยละ 1.75 ใน 2 ปีแรก และภาครัฐยังช่วยอุดหนุนกรณีเกิดหนี้เสียของ Portfolio มากถึงร้อยละ 40 (จากเดิมกำหนดที่ร้อยละ 30) แต่กำหนดเพดานความเสียหายที่ 57,000 ล้านบาท

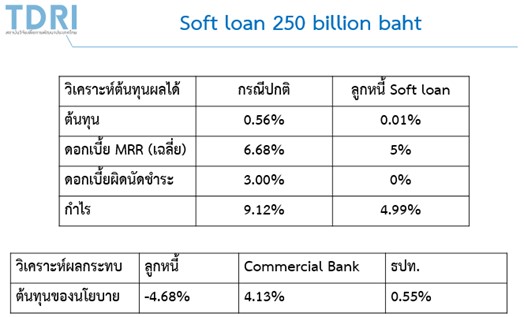

คณะผู้วิจัยได้รวบรวมข้อมูลทางสถิติเพื่อประเมินนโยบายทั้ง 2 ส่วน ซึ่งทำให้ทราบถึงต้นทุนงบประมาณของภาครัฐ ดังนี้

โครงการสินเชื่อฟื้นฟู 250,000 ล้านบาท

สถานการณ์ก่อนโครงการ จะพบว่าต้นทุนของธนาคารจะอยู่ในรูปของอัตราดอกเบี้ยเงินฝากที่จ่ายไปเพื่อนำเอาเงินไปปล่อยสินเชื่อ โดยค่าเฉลี่ยของอัตราเงินฝากทั้งออมทรัพย์และประกันในปัจจุบันจะอยู่ที่ร้อยละ 0.56 ในฝั่งรายได้ พบว่าธุรกิจที่จะเข้าร่วมโครงการมักจะเป็นธุรกิจขนาดกลางและย่อม ซึ่งจะต้องมีภาระดอกเบี้ยประมาณร้อยละ 6.68 (ค่าเฉลี่ยของอัตราดอกเบี้ย MRR) และหากเป็นกลุ่มที่ต้องการสภาพคล่องมักจะเป็นกลุ่มที่ต้องเสียค่าธรรมเนียมดอกเบี้ยผิดนัดชำระอีกร้อยละ 3 ต่อปี ทำให้กำไรของภาคธุรกิจสำหรับลูกค้ารายนี้จะอยู่ที่ร้อยละ 9.12 ของเงินที่ปล่อยสินเชื่อให้กับลูกค้ากลุ่มนี้ต่อปี

เมื่อนำกลุ่มลูกหนี้เหล่านี้เข้ามาในโครงการ ต้นทุนทางการเงินของธนาคารพาณิชย์จะเปลี่ยนไปจากที่ต้องใช้เงินออมของประชาชนมาเป็นเงินให้กู้ยืมจากธนาคารแห่งประเทศไทย ที่กำหนดดอกเบี้ยที่ร้อยละ 0.01 ในขณะที่รายได้รวมจะถูกกำหนดเพดานไว้ที่ร้อยละ 5 ทำให้กำไรของภาคธุรกิจสำหรับลูกค้ากลุ่มเดียวกันภายหลังจากที่เข้าร่วมโครงการจะอยู่ที่ร้อยละ 4.99 ของเงินที่ปล่อยสินเชื่อให้กับลูกค้ากลุ่มนี้ต่อปี ซึ่งโครงการดังกล่าวจะทำให้เกิดผลกระทบทางเศรษฐกิจ ดังนี้

- ลูกหนี้ จะมีภาระหนี้ดอกเบี้ยลดลงจากร้อยละ 9.68 เหลือเพียงร้อยละ 5 หรือคิดเป็นอัตราดอกเบี้ยลดลงจากเดิมร้อยละ 4.68

- เจ้าหนี้ จะมีกำไรจากลูกหนี้ลดลงจากเดิมร้อยละ 9.12 เหลือเพียงร้อยละ 4.99 หรือคิดเป็นกำไรที่ลดลงร้อยละ 4.13

- ธนาคารแห่งประเทศไทยออกเงินกู้ให้กับธนาคารพาณิชย์ทำให้เกิดต้นทุนค่าเสียโอกาสของเงินอีกร้อยละ 0.55

จากผลได้และผลเสียข้างต้น จะเห็นได้ชัดว่า ลูกหนี้จะได้รับประโยชน์และอยากร่วมโครงการ ในขณะที่ธนาคารพาณิชย์จะเสียประโยชน์และพยายามจะไม่ให้ลูกหนี้ทุกรายได้เข้าร่วมโครงการ และจะเลือกลูกหนี้ที่ต้องการสภาพคล่องจริงๆ และมีโอกาสรอดเท่านั้น เพราะการรับลูกหนี้ที่ไม่ต้องการสภาพคล่องเข้าโครงการจะทำให้ธนาคารขาดทุนกำไร ในขณะที่ลูกหนี้ที่เป็นหนี้น่าจะเสียอยู่แล้วก็อาจจะไม่ได้เกิดประโยชน์ที่จะเข้าร่วมโครงการตั้งแต่ต้น (เพราะว่าเป็นหนี้ศูนย์)

ที่มา: ธนาคารแห่งประเทศไทย และคำนวณโดยคณะผู้วิจัย

นอกจากนี้ การปรับกลไก บสย. ทำให้ธนาคารพาณิชย์มีแรงจูงใจที่จะปล่อยกู้ให้กับลูกหนี้มากขึ้น เพราะว่าภาครัฐเข้ามารับผิดชอบในหนี้สูญบางส่วน ซึ่งคณะผู้วิจัยได้ทำการประมาณการผลกระทบของมาตรการเสริม ที่กำหนดเงื่อนไขการอุดหนุนเพิ่มเติมของ บสย. ดังนี้

- กลไก บสย. เข้ามาช่วยแบกรับหนี้เสียร้อยละ 40 แต่กำหนดเพดานที่ 57,000 ล้านบาท

- ภาครัฐเข้ามาอุดหนุนดอกเบี้ยทั้งหมดใน 2 ปีแรก (ปีละ 1.75% ของส่วนที่ค่ำประกัน)

- ทีมวิจัยประเมินว่าภาระหนี้จะพุ่งสูงถึงเพดาน และ บสย.จะมีรายได้จากดอกเบี้ยเฉพาะในปีที่ 3-10 (2 ปีแรกภาครัฐอุดหนุนค่าดอกเบี้ยทั้งหมด) รวม 19,687.5 ล้านบาท หรือก็คือ มาตรการนี้อุดหนุนจากภาครัฐ รวมประมาณ 47,437.5 ล้านบาท แยกเป็น ธปท. (1,375 ล้านบาท) บสย. (37,312 ล้านบาท) และงบประมาณอุดหนุน (8,750 ล้านบาท)

- จากกลไก บสย. ธนาคารพาณิชย์ มี incentive ในการปล่อยกู้ไม่น้อยกว่า 142,500 ล้านบาท

- โครงการพักทรัพย์พักหนี้ 100,000 ล้านบาท

โครงการนี้ พุ่งเป้าไปที่การช่วยเหลือธุรกิจที่เกี่ยวข้องกับการท่องเที่ยวเป็นหลัก โดยสถิติจากการวิเคราะห์ของ TMB[1] พบว่า กลุ่มหนี้ที่เกี่ยวข้องกับธุรกิจบริการแบ่งออกเป็น 5 หมวดสำคัญ คือ โรงแรม อพาร์เมนต์ ธุรกิจสันทนาการ กีฬาและสปา ภัตตาคาร และธุรกิจท่องเที่ยว

สถานะหนี้ของธุรกิจทั้ง 5 หมวด พบว่ามีหนี้ที่เป็นหนี้สงสัยจะสูญ รวม 3.77 หมื่นล้านบาท แยกเป็นธุรกิจรายย่อย 3.76 หมื่นล้านบาท และธุรกิจรายใหญ่ 1.6 พันล้านบาท และ หนี้ที่ได้รับการกล่าวถึง รวม 9.07 หมื่นล้านบาท แยกเป็น ธุรกิจรายย่อย 8.2 หมื่นล้านบาท และธุรกิจรายใหญ่ 8.7 พันล้านบาท ซึ่งใน 5 หมวดนี้ จะพบว่าหนี้ที่น่ากังวลใจจะเป็นหนี้ของธุรกิจโรงแรมและอพาร์ทเมนต์เป็นหลัก

หากเทียบมูลค่าหนี้ของทั้ง 2 กลุ่มจะพบว่าจำนวนหนี้ทั้งหมดจะมีมูลค่า 1.27 แสนล้านบาท ในขณะที่วงเงินของโครงการอยู่ที่ 1 แสนล้านบาท หรือเทียบเท่ากับ Coverage ratio ที่ 78.7% นั่นคือ วงเงินยังไม่ครอบคลุมกับขนาดของปัญหา

อย่างไรก็ดี ในกระบวนการวางนโยบาย พบว่าภาคธุรกิจมีส่วนในการออกแบบนโยบาย ทำให้เงื่อนไขเป็นประโยชน์กับทั้ง 2 ฝ่าย ธนาคารจะสามารถลดหนี้เสี่ยงลงได้ ส่วนธุรกิจจะได้รับสภาพคล่องมากขึ้น จึงเป็นมาตรการที่จะช่วยธุรกิจในภาคท่องเที่ยวได้เป็นอย่างดี

ที่มา: TMB Analysis

[1] ข้อมูลจาก TMB Analytic.

บทความนี้เป็นส่วนหนึ่งของ

โครงการประเมินผลกระทบของโควิด-19 ต่อสังคมและเศรษฐกิจ

สนับสนุนโดย สำนักงานการวิจัยแห่งชาติ (วช.)

โดย คณะวิจัย TDRI

19 มีนาคม 2564